Personalización de la oferta en la era del Open Data

Las oportunidades que ofrece la normativa PSD2 y el Open Banking para las compañías de seguros, y los cambios que se están produciendo en el comportamiento del consumidor, mucho más digital y predispuesto a la utilización de sus datos, fueron los temas que se analizaron en la jornada organizada por Majorel.

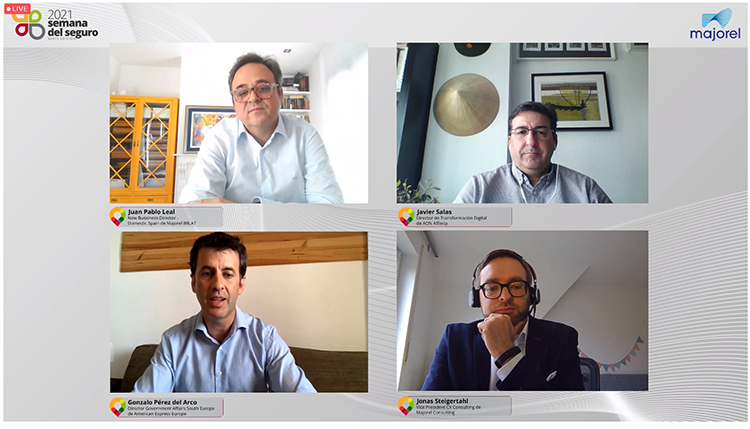

Juan Pablo Leal, director de Nuevo Negocio - Domestic Spain de Majorel IBILAT, fue el encargado de conducir el encuentro, que arrancó con la intervención de Gonzalo Pérez del Arco, director de Goverment Affairs South Europe de American Express Europe. Explicó que la directiva PSD2 pretende armonizar las soluciones, abrir la competencia a nuevos actores y ofrecer una mayor seguridad al consumidor en las transacciones digitales. “En un sector que era un coto bastante cerrado, esta directiva lo ha abierto a diversos actores.”, indicaba.

Javier Salas, director de Transformación Digital de Aon Affinity, señaló que la llegada del Open Data supone un “cambio de paradigma” en la forma de trabajar con sus clientes. “Ahora tienen mucho peso los Departamentos de Marketing y la analítica de datos. La oferta ya no es ‘café para todos’. Sabemos la información que se debe recopilar para realizar una oferta y podemos realizar cotizaciones para una póliza de Hogar sólo con la dirección de la vivienda o realizar la tarificación de un seguro de Autos sólo con la matrícula del coche. Hemos pasado a poder personalizar a cada uno de los clientes”, afirmaba. Asimismo, reseñó que la nueva normativa “ha propiciado que entren más actores en el mercado”.

Ahora tienen mucho peso los Departamentos de Marketing y la analítica de datos. La oferta ya no es ‘café para todos’

Jonas Steigertahl, vicepresidente CX Consulting de Majorel, especificó que la percepción que tiene el consumidor de estas fintech e insurtech es muy diferente de la que tiene de las entidades tradicionales. “Se ven como empresas tecnológicas que venden un producto financiero o asegurador. Y han metido mucha presión a los ‘players’ establecidos en cuanto a la atención al cliente o a la hora de ofrecer una forma fácil de operar. Están mordiendo pequeños pedazos del mercado asegurador. Y el consumidor también está empezando a cambiar. La expectativa de cliente y la capacidad tecnológica van a acentuar su desarrollo”, pronosticaba.

Ramos con oportunidades

Salas señaló que las mayores oportunidades para aprovechar el Open Data vendrán en ramos como Autos, Hogar, Vida o Salud, que son los que ya conoce el cliente y donde es capaz de comparar. No obstante, cree que en un futuro se podrán desarrollar soluciones que se acompasen mejor con la demanda del consumidor. Por ejemplo, seguros on/off que se activen sólo cuando el cliente vaya a hacer uso de ellos.

Además, Pérez del Arco se detuvo en la capacidad de personalización del Open Data. “El consumidor actual tiene un conocimiento mucho más amplio y busca un producto concreto para cubrir una necesidad. No contrata una amplia gama de coberturas que no necesita. Y puede contratar con una empresa que cubre un nicho en concreto. Esto es factible con el Open Banking u Open Data. Esa especialización muy concreta es lo que se está buscando ahora”.

Por otro lado, insistió en la importancia de la armonización y la estandarización en todo el territorio comunitario. “Hasta que no haya una estandarización, las oportunidades van a ser más reducidas”. En este sentido, Steigertahl lamentó que esta falta de armonización evita que un producto que funciona en Alemania, por ejemplo, pueda adaptarse directamente a España. “PSD2 es el primer paso, y es un paso en la dirección correcta, pero hace falta mucho trabajo para armonizar a nivel europeo”.

Posibles frenos

La reticencia de los clientes a ceder sus datos personales todavía supone un freno. Pérez del Arco remarcó que el usuario ahora valora más la seguridad y el control de los datos. Además, apuntó que los jóvenes se muestran más predispuestos a compartir sus datos, siempre que vean que pueden obtener un beneficio de ello.

En cualquier caso, advirtió que “se trata de brindar los mínimos datos para la prestación de cada servicio”. Así, indicó que se está trabajando en soluciones que permitan que los datos que se compartan sean sólo los necesarios. “Es una cuestión de encontrar el equilibrio entre el beneficio y los datos que tiene que dar el usuario para recibir una propuesta que le conviene”, agregaba Steigertahl.

Asimismo, el responsable de Aon Affinity reseñó que hay tres factores que pueden frenar el desarrollo del Open Banking y el Open Data: el desarrollo normativo, la capacidad tecnológica y la posición dominante de las entidades tradicionales. “La tecnología y la normativa va por caminos distintos. La gran cantidad de datos que se puede generar se encuentra con la barrera de la Ley de Protección de Datos. Por otra parte, el tamaño y la capacidad tecnológica de las empresas condiciona el acceso a la explotación de los datos. Muchas compañías pequeñas ni siquiera saben lo que pueden hacer y desconocen que pueden contratar tecnología para hacerlo. Por último, muchas fintech e insurtech acaban siendo compradas por entidades financieras o empresas más grandes”, desgranaba. I